Η Τράπεζα Πειραιώς, μία από τις τέσσερις μεγάλες συστημικές τράπεζες της Ελλάδας, κατάφερε να βγει στις ευρωπαϊκές κεφαλαιαγορές για πρώτη φορά από την έναρξη της χρηματοπιστωτικής κρίσης, εξαιτίας του αδυσώπητου “κυνηγιού” για αποδόσεις, σε μια Ευρώπη που κάτι τέτοιο την τρέχουσα περίοδο σπανίζει.

Η Πειραιώς δεν επιλέγει τα ομόλογα υψηλής εξασφάλισης αλλά, αντίθετα, εκδίδει χρέος μειωμένης εξασφάλισης τύπου Tier 2 (το οποίο βρίσκεται στο μέσον της κλίμακας επικινδυνότητας). Αυτό σημαίνει ότι οι τίτλοι θα υπόκεινται πλήρως στους κανόνες για ενδεχόμενο bail-in, συνεπώς οι κάτοχοι ομολόγων θα πληγούν οικονομικά σε περίπτωση χρεοκοπίας της τράπεζας.

Ενώ η τράπεζα ενισχύει την κεφαλαιακή της επάρκεια, αφαιρώντας βάρη επισφαλών δανείων και πωλώντας στοιχεία ενεργητικού, η έκδοση αυτή θα συμβάλει στην εκπλήρωση των δεσμεύσεών της έναντι της Ευρωπαϊκής Κεντρικής Τράπεζας. Πέρυσι, η ΕΚΤ ζήτησε από την εταιρεία να αντλήσει 500 εκατομμύρια ευρώ (560 εκατομμύρια δολάρια) στο πλαίσιο του στρατηγικού της σχεδίου ανάκαμψης.

Είναι αξιοσημείωτο, ωστόσο, ότι η Πειραιώς έχει βρει πολλούς αγοραστές, παρά όλους τους γνωστούς κινδύνους που περιβάλλουν το ελληνικό τραπεζικό σύστημα.

Η Πειραιώς έχει αντλήσει 400 εκατομμύρια ευρώ από τους 10ετείς τίτλους μειωμένης εξασφάλισης, με δικαίωμα προαιρετικής επαναγοράς από την πλευρά της μετά από πέντε χρόνια. Το πολύ υψηλό κουπόνι 9,75% ήταν σαφώς ελκυστικό για τους αγοραστές, αλλά φέρει επίσης και τα σημάδια του κινδύνου. Η καταβολήτόσο μεγάλου επιτοκίου στους κατόχους ομολόγων θα είναι σίγουρα ένα βαρύ φορτίο για την δραστηριότητα της τράπεζας.

Πράγματι, το συγκεκριμένο deal θα μπορούσε να χαρακτηριστεί υπερβολικά επίφοβο για τους πιο προσεκτικούς επενδυτές (ανεξαρτήτως του συνωστισμού των hedge funds). Το γεγονός ότι οι αποδόσεις κρατικών ομολόγων βυθίζονται δεν σημαίνει ότι ο πιστωτικός κίνδυνος μειώνεται ισόποσα. Συνήθως συμβαίνει το αντίθετο. Για να είμαστε δίκαιοι, αυτό το θέμα απευθύνεται αποκλειστικά στους ειδικούς στα τραπεζικά κεφάλαια, ωστόσο υπάρχει πάντα ένα deal που παίζει ρόλο “διορθωτή” έναντι του υπερβολικού ενθουσιασμού της αγοράς για τα απρόβλεπτα και πιο επικίνδυνα assets.

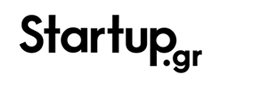

Η προσφορά θα ήταν αδιανόητη πριν από έναν χρόνο και έρχεται μετά την παρατεταμένη πτώση των αποδόσεων των ελληνικών κρατικών ομολόγων, με εκείνη του 5ετούς να βρίσκεται κάτω από την αντίστοιχη του ιταλικού, καθώς και μετά το εξαμηνιαίο ράλι στην τιμή της μετοχής της Τράπεζας Πειραιώς από τον Φεβρουάριο.

Βοηθητικό στοιχείο θεωρείται και η αναμενόμενη νίκη του φιλοεπιχειρηματικού κόμματος της Νέας Δημοκρατίας στις επικείμενες εκλογές της 7ης Ιουλίου. Για την Πειραιώς, είχε νόημα να χτυπήσει τώρα και γι’ αυτό η ζήτηση για την έκδοση ήταν υπερδιπλάσια της προσφοράς.

Θετικό υπόβαθρο

Οι αποδόσεις των ομολόγου του ελληνικού κράτους έχουν υποχωρήσει σημαντικά το τρέχον έτος

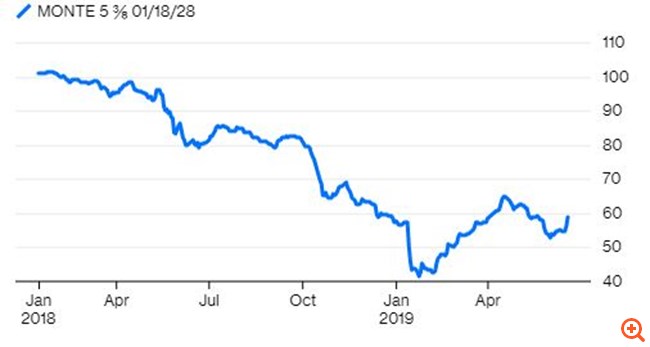

Ακόμη κι έτσι, χρειάζεται τυφλή εμπιστοσύνη για να πιστέψει κανείς ότι αυτό το υπερβολικά υψηλού ρίσκου και διαβάθμισης “CCC-” ομόλογο junk θα αποπληρωθεί στη λήξη του, σε μια πενταετία από σήμερα. Οι επενδυτές δεν θέλουν να δουν να επαναλαμβάνεται αυτό που συνέβη όταν η ιταλική Banca Monte dei Paschi di Siena SpA εξέδωσε ένα παρόμοιο ομόλογο τον Ιανουάριο του 2018. Αυτό διαπραγματεύεται σήμερα κοντά στο ήμισυ της αρχικής του αξίας.

Η εκδίκηση της Monte Paschi

Τα ομόλογα χαμηλής εξασφάλισης των τραπεζών που έχουν υψηλά ποσοστά επισφαλών δανείων φέρουν μεγάλο ρίσκο

Τα μη εξυπηρετούμενα δάνεια της Πειραιώς αντιπροσωπεύουν περισσότερο από το ήμισυ του συνολικού δανεισμού της, παρά την πώληση 500 εκατομμυρίων ευρώ εξ αυτών σε funds αυτό το μήνα. Ακόμη και μετά το ράλι της τιμής της μετοχής της, αυτή διαπραγματεύεται με λόγο τιμής προς λογιστική αξία χαμηλότερο του 0,2%. Το μονοπάτι προς την ελάφρυνση του φορτίου του χρέους θα είναι δύσκολο.

Στο πλαίσιο του στρατηγικού σχεδίου της, η Πειραιώς προβλέπει ότι τα μη εξυπηρετούμενα δάνεια θα μειωθούν στο περίπου 9% του συνόλου μέχρι το 2023, πράγμα που απαιτεί την διαγραφή έκθεσης 21 δισ. ευρώ. Έχει υπογράψει συμφωνία με την Intrum AB, σουηδική εταιρεία διαχείρισης απαιτήσεων, για να βοηθήσει στη διαχείριση του σωρού του χρέους. Ωστόσο, η ταχύτητα με την οποία οι ελληνικές τράπεζες θα είναι σε θέση να καθαρίσουν τα βιβλία των δανείων τους είναι αβέβαιη. Η κυβέρνηση και η ΤτΕ έχουν δύο ξεχωριστές, όχι εντελώς συμπληρωματικές, πρωτοβουλίες για να βοηθήσουν τις τράπεζες να το κάνουν αυτό, αλλά εξακολουθούν να λαμβάνουν εγκρίσεις από την Ευρωπαϊκή Ένωση.

Το σχέδιο της Πειραιώς για βελτίωση των εσόδων προμηθειών κατά 33% μέχρι το 2023 φαίνεται επίσης φιλόδοξο. Ως ο μεγαλύτερος ιδιώτης δανειστής των ΜμΕ στην Ελλάδα, η ανάπτυξή της συνδέεται τελικά με την αναδυόμενη οικονομική ανάκαμψη της χώρας.

Μια ομάδα μετόχων που περιλαμβάνει το Ταμείο Χρηματοπιστωτικής Σταθερότητας που υποστηρίζεται από την ΕΕ – καθώς και τους John Paulson, Vanguard, Blackrock Inc. και Schroders Plc – προσφέρει κάποια διαβεβαίωση. Ενώ η επιτυχία θα ήταν άλλο ένα σημαντικό ορόσημο στο μακρύ δρόμο της Ελλάδας προς ανάκαμψη, χρειαζόσασταν νεύρα από ατσάλι για να ανεβείτε σε αυτό το τρένο.

Πηγή: capital.gr